2022/02/22の日経平均株価は4営業日続落となり26,449.61円で終了した。また日経平均が続落している理由としては、ウクライナ情勢の悪化を受けて、リスク回避の売りが先行しているためだと言われている。

今後どれくらい日経平均が下落するか分からないが、個人投資家として恐れているばかりではいけないとも思う。なので、屋外作業機械メーカーで国内首位の規模を誇る「やまびこ」の株を購入することにしてみた。

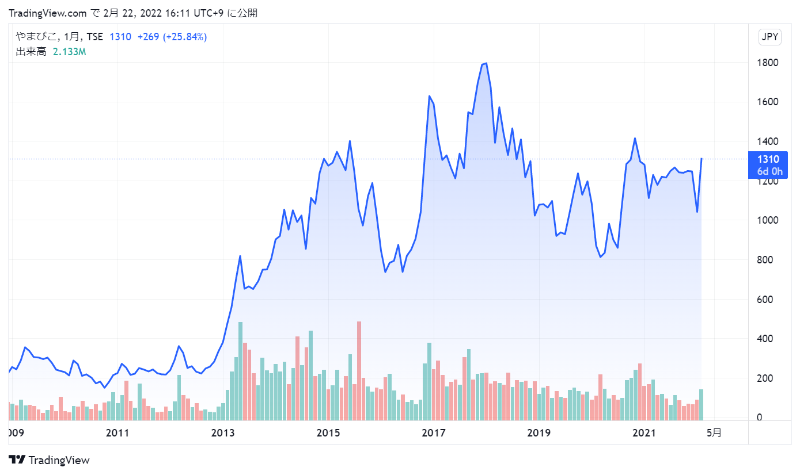

やまびこ(6250)

2022/02/22に以下の株を購入。

- やまびこ(6250)

屋外作業機械メーカーで国内首位の規模を誇る。また、小型屋外作業機械では世界3位の規模を誇る。

1,301円で100株購入。

株価指標とチャート

購入時のPER(予):6.4倍、PBR(実):0.79倍、ROE(実):11.66%、配当利回り(予):3.96%

「やまびこ」は機械業に分類されており、建設業全体の市場平均のPERは23.69倍となっている。「やまびこ」の現時点のPER(予):6.4倍となっており、機械業全体の市場平均と比較してかなりの割安感が伺える状態となっている。

業績の状況

「やまびこ」の売上について、2017年の変則決算後はほぼ右肩上がりで年平均で約7%の成長率を誇っている。また、今期の売上予想も前期比5.4%の増収となる見込みである。

当期利益についても、2017年の変則決算後は一時の凹みはあったが、最終的には右肩上がりの状態で年平均で約9%の成長率を誇っている。また、今期の当期利益予想についても前期比13.3%の増益となる見込みである。

当期利益の利益率について、過去10年の平均利益率は約4%となっている。この数値は、同じ農業機械・器具を扱う「クボタ」「タカキタ」と比較すると少々見劣りする数値となっている。

キャッシュフローについては、2017年の変則決算後はフリーキャッシュフローがマイナスの年は一度もなく、キャッシュフロー的には非常に安定感があると言える。

配当については、ここ3年は増配を続けている状態である。今期の配当についても1株:45円→52円と7円の増配となる見込みである

利益の質

利益の質であるアクルーアル(税引き後利益-営業キャッシュフロー)の状況は、以下の通りである。

※

アクルーアルは税引き後当期純利益(※特別損益を除いた税引き後の利益)を用いるが、確認するのに少し手間なので「やまびこ」の決算書に載っている『親会社の所有者に帰属する当期利益』の数値をそのまま使っている。

- 2019/12月決算 当期利益:4,164百万円 営業CF:7,654百万円

→アクルーアル:△3,490百万円 - 2020/12月決算 当期利益:6,635百万円 営業CF:11,883百万円

→アクルーアル:△5,248百万円 - 2021/12月決算 当期利益:7,500百万円 営業CF:5,916百万円

→アクルーアル:1,584百万円

アクルーアルは毎年マイナスとなっている訳ではない。ので「やまびこ」は、毎年現金収入を伴った質の高い利益を生み出せる企業と言えない。

黄金銘柄の特徴チェック

世界でも有名なフィナンシャル分野の教授であるジェレミー・シーゲル博士は、市場平均をつねに上回りつづける銘柄を黄金銘柄と名付けおり、黄金銘柄には3つの特徴があると述べている。

「やまびこ」が、この黄金銘柄の3つの特徴に当て嵌まるのか確認してみたところ、ぴったりと条件に当て嵌まるとは言い難い状況であった。

- PERが市場平均をわずかに上回る程度

→「×」、日経平均のPERは16.87倍となっており、「やまびこ」のPER(予):6.4倍となっている。 - 配当利回りが市場平均並み

→「×」、日経平均の平均配当利回りは1.82%となっており、「やまびこ」の配当利回り(予):3.96%となっている。 - 長期的な増益率が市場平均を大幅に上回っている

→「?」、日経平均の増益率を調べてみたが分からなかった。だが「やまびこ」の過去5年の経常利益は年7.8%で、当期利益は年8.8%の成長率を誇っている。市場平均は不明だが、まずまずの数値ではないかと個人的には思っている。

また、シーゲル博士は黄金銘柄の特徴として「看板商品にしがみつき、かたくなに品質を守って、市場を海外に広げる方針を貫いている」もあると述べている。この条件については「やまびこ」は、かなり当て嵌まっていると僕は考えている。

「消費者独占型」企業を見分ける8つの基準チェック

バフェットは、「消費者独占型」企業を見分けることができる8つの基準があると述べている。

「やまびこ」が、この「消費者独占型」企業を見分けるためには8つの基準に当て嵌まるのか確認してみたところ、8つの基準にいくつか合致することが確認出来た。

- 消費者独占力を持つと思われる製品・サービスがあるか

→「○」、「やまびこ」は国内ブランドの『KIORITZ』、グローバルブランドの『Shindaiwa』『ECHO』を持っている。また自分が農作業のショップを開くのであれば、「やまびこ」から商品を外すということはしないと思う。ので、「やまびこ」は消費者独占力を持つと思われる製品・サービスを持っていると僕は考えている。 - 1株当たり利益(EPS)が力強い増加基調にあるか

→「×」、過去5年の1株当たり利益(EPS)は、年平均約8.8%で成長している。成長はしているが力強いとは言えない。 - 多額の負債を抱えていないか

→「○」、「やまびこ」の前期の当期利益は7,500百万であった。そして、固定負債は13,236百万円である。「やまびこ」の長期負債は、2年分以下の利益で十分に返済できるレベルである。 - 株主資本利益率(ROE)は十分に高いか

→「×」、前期の株主資本利益率(ROE)は10%を超えているが、2017年までは10%を切っている状態であった。 - 現状を維持するために、内部留保利益の大きな割合を再投資する必要があるか

→「△」、「やまびこ」の財務を見ていると内部留保利益を新規事業や自社株買戻しある程度使えると思われる。 - インフレを価格に転嫁できるか

→「?」、「やまびこ」はインフレを価格に転嫁できる企業かどうか判断することが僕に出来なかった。 - 内部留保利益の再投資による利益が、株価上昇につながっているか

→「×」、ここ5年の株主資本利益率(ROE)や株価を見ていると、内部留保利益の再投資が株価上昇につながっているとは言い難い。

「消費者独占型」企業の4つのタイプチェック

バフェットは、「消費者独占型」企業には以下の4つのタイプに分けられると述べている。

1.長期使用や保存が難しく、強いブランド力を持ち、販売業者が扱わざるをえないような製品を作る事業

「億万長者をめざすバフェットの銘柄選択術」より引用

2.他の企業が事業を続けていくために、持続的に使用せざるをえないコミュニケーション関連事業

3.企業や個人が日常的に使用し続けざるをえないサービスを提供する事業

4.宝石・装飾品や家具などの分野で、事実上地域独占力を持っている小売事業

「やまびこ」を当て嵌まるとするのならば、「1.長期使用や保存が難しく、強いブランド力を持ち、販売業者が扱わざるをえないような製品を作る事業」となるだろう。

「やまびこ」は、屋外作業機械メーカーで国内首位の規模を誇っている。屋外作業の販売業者が「やまびこ」の製品を取り扱わないということはないだろう。だが、屋外作業機械は長期使用や保存が難しいという製品ではない。

「やまびこ」を、完璧な「消費者独占型」企業と呼ぶには無理があるのかも知れない。

自社株買戻しの有無

バフェットは、株主になった企業に対して配当よりも自社株買戻しを行うように働きかけている。その理由は、自社株買戻しをおこなうことによって企業のEPSを増加させ、また株価が非常に高い水準の時に行われても株主にとってはメリットが大きいからだと述べている。

「やまびこ」の自社株買戻しの状況を確認してみたところ、ここ数年で自社株買戻しを行った形跡はなかった。残念ながら「やまびこ」は、自社株買戻しを積極的に行う企業ではなかった。

BPS成長率からの期待収益率

「やまびこ」のBPS成長率から10年後の予想BPS(1株当たり純資産)を算出した場合、株価:1,301円で購入すると年8.4%の収益率(配当除く)になると想定している。

- BPS成長率:年5.9%

→過去5年のBPSをもとに算出した成長率 - 10年後の予想BPS:2,927.38円

→前期のBPS:1,657.40円と上記のBPS成長率より算出

↓ - 期待収益率:年8.4%

→10年後の予想BPSと購入株価:1,301円より算出

ちなみに年15%の収益率を目指すのであれば、株価:723.6円で購入する必要がある。

将来の予想EPSからの期待収益率

「やまびこ」の10年後の予想EPS(1株当たりの利益)を算出した場合、株価:1,301円で購入すると年8.9%の収益率(配当除く)になると想定している。

- ROE:9.8%

→過去3年のEPSとBPSから平均ROEを算出 - 内部留保比率:71.7%、配当比率:28.3%

→過去3年のEPSと1株配当から利益比率を算出 - 10年後の予想BPS:3,267.25円

→ROEと内部留保比率から株主資本成長率:7%(9.8% * 71.7%)とする。そして株主資本成長率と去年のBPSから、10年後の予想BPSを算出 - 10年後の予想EPS:320.02円

→10年後の予想BPSとROEから、10年後の予想EPSを算出

↓ - 期待収益率:年8.9%

→予想EPSと過去3年の平均PER:9.5倍から10年後の株価:3,040.19円とする。そして10年後の株価と購入株価:1,301円より期待収益率を算出

ちなみに年15%の収益率を目指すのであれば、株価:751.49円で購入する必要がある。

EPS成長率からの期待収益率

「やまびこ」のEPS成長率から10年後の予想EPS(1株当たりの利益)を算出した場合、株価:1,301円で購入すると年11.8%の収益率(配当除く)になると想定している。

- EPS平均成長率:8.8%

→過去5年のEPSをもとに算出 - 10年後の予想EPS:418.08円

→EPS成長率と前期のEPSから算出

↓ - 期待収益率:年11.8%

→予想EPSと過去3年の平均PER:9.5倍から10年後の株価:3,971.79円とする。そして10年後の株価と購入株価:1,301円より期待収益率を算出

ちなみに年15%の収益率を目指すのであれば、株価:981.76円で購入する必要がある。

利益成長か財務操作なのか

「やまびこ」の利益成長が本業によるものなのか財務操作なのかを確認してみた。結果として、EPSの成長率と税引利益の成長率はほぼ同じであり、財務操作による利益成長ではないと考えられる。

- 2017/12決算のEPS:118.6円

- 2021/12決算のEPS:180.5円

→上記のEPSから年平均:8.8%の成長率を確認 - 2017/12決算の当期利益:4,930百万円

- 2021/12決算の当期利益:7,500百万円

→上記の当期利益から年平均:8.8%の成長率を確認

内部留保による再投資の収益率

「やまびこ」の内部留保による再投資の収益率は、年13.3%と想定している。

- 2017年~2021年のEPS合計額:659.8円

- 2017年~2021年の1株当たりの配当合計額:195.0円

→期間中の再投資額:464.8円(659.8円 – 195.0円) - 2017年のEPS:118.6円

- 2021年のEPS:180.5円

→EPS増分:61.9円(180.5円 – 118.6円)

↓ - 上記のEPS増分:61.9円

- 上記の再投資額:464.8円

→再投資による収益率:13.3%(61.9円 / 464.8円)

僕自身は、内部留保による再投資の収益率は15%は欲しいと思っている。そう考えると、「やまびこ」の内部留保による再投資の収益率はほんの少し物足りないものとなっている。

まとめ

「やまびこ」の評価として、「やまびこ」は完全ではないが「消費者独占型」企業に当て嵌まると考えている。そして、株価:1,301円で購入した場合の収益率(配当除く)も年8~12%とまずまずの数値である。

自社株買戻しに積極的ではないなどもあるが、株式投資の賭けとしては、十分に成り立つレベルだと考えている。

コメント